公募基金2024年三季報已披露完畢,最新持倉動向也浮出水面。

三季度末,公募基金資產總值超過34萬億元,權益資產占比升高,其中被動指數型基金是規模增長的主導類別,而債券資產占比下降。

從細分行業來看,基金三季度持有電子、食品飲料、電力設備、醫藥生物行業的市值居于前列。

從持股總市值來看,貴州茅臺和寧德時代在三季度備受基金追捧,均被超過1200只基金持有,持股總市值均超過1600億元。

權益資產占比升高

三季度末,公募基金資產總額持續增長,權益資產占比升高,其中被動指數型基金是規模增長的主導類別,債券資產占比下降。

數據來源:Choice

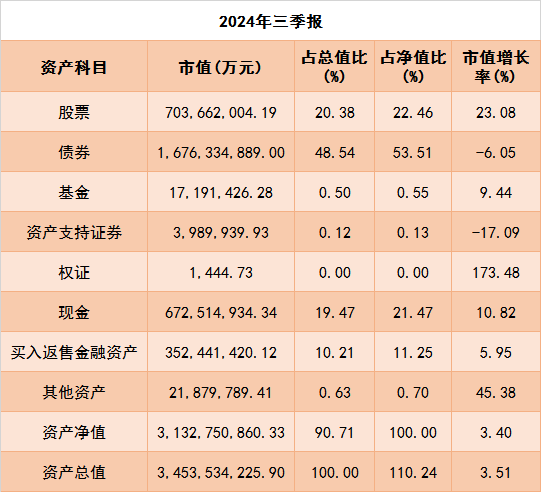

東方財富Choice數據顯示,截至2024年三季度末,公募基金資產總值34.54萬億元,較二季度末增長1.15萬億元。

其中,三季度公募基金持有債券市值最高,為16.76萬億元,占總值比為48.54%,市值較二季度有所下降,市值增長率-6.05%;

三季度末,公募基金持有股票資產較二季度末大幅提升,市值7.04萬億元,占總值比為20.38%,市值增長率23.08%。

開源證券研報指出,股票型基金資產凈值季度環比上升37.55%,其中被動指數型基金是規模增長的主導類別,其規模環比上升44.96%。整體來看,2024年三季度股票型基金整體收益表現較優,股票型基金收益率中位數為15.46%。

從三季度主動偏股公募基金平均倉位來看,環比有所上升。申萬宏源證券研報指出,三季度普通股票型、偏股混合型、靈活配置型基金整體倉位均小幅回升,三者整體倉位分別提升1.0、0.5和1.8個百分點至88.8%、86.5%和74.7%,且仍處于歷史較高水平。

三季度公募基金持股集中度繼續回升,重倉持股向龍頭公司遷移回流。

銀河證券研報顯示,三季度前10、前20、前30、前40和前50個股占全部重倉股市值的比重分別為20.09%、29.42%、35.40%、39.84%和43.37%,分別環比上升1.41、1.33、0.76、0.61和0.47個百分點。

據Choice數據,按申萬一級行業分類,電子是三季度基金持倉市值最高的行業,達4219.46億元,占股票投資市值6%。另外,食品飲料、電力設備、醫藥生物的行業投資市值分別為3635.7億元、3432.22億元、3181.1億元,居于前列。

數據來源:Choice

從持股占比變化看,申萬宏源證券研報顯示,主動權益公募基金全口徑來看,三季度明顯加倉非銀金融、地產和電力設備、汽車、家電、通信、軍工等,其中通信配置占比續創歷史新高,電子、醫藥和消費鏈條邊際減倉。

貴州茅臺、寧德時代受追捧

從持有基金數來看,三季度寧德時代、美的集團、貴州茅臺居于前列,被超過1200只基金持有。

Choice數據顯示,三季度分別有1815只、1266只、1245只基金持有寧德時代、美的集團和貴州茅臺。此外,三季度有超過1000只基金持有立訊精密、紫金礦業。

數據來源:Choice 魏來制表

從持股總市值來看,貴州茅臺為三季度最被基金追捧的股票,基金持股總量9338.59萬股,持股總市值1632.38億元。

其中,華夏上證50ETF在三季度加倉貴州茅臺259.24萬股,持有貴州茅臺9338.59萬股,位列貴州茅臺第五大流通股東,也是持有貴州茅臺股份最多的一只公募基金。此外,華泰柏瑞滬深300ETF和易方達滬深300ETF也位列貴州茅臺前十大流通股東。

從主動權益類基金來看,張坤掌舵的易方達藍籌精選混合在三季度末持有貴州茅臺225.05萬股,持股數量居于前列。

寧德時代在三季度被公募基金加倉7509.12萬股,持股總量達6.42億股,持倉市值1616.25億元,居于貴州茅臺之后。騰訊控股三季度被基金加倉403.91萬股,持倉總市值達841.55億元,持倉市值位列第三。

此外,中國平安、五糧液、美的集團、紫金礦業三季度被基金持倉的市值均超過了600億元。

從持倉股票總市值變化看,開源證券以剝離股票自身漲跌影響來計算,相較于二季度,三季度主動權益基金主動增持中國平安、美的集團、比亞迪、陽光電源、格力電器規模均超過40億元,其中中國平安的基金持倉市值增幅最大,三季度基金持倉市值增加73.76億元。主動權益基金主動減持工業富聯、瀘州老窖規模均超過60億元,主動減持邁瑞醫療、貴州茅臺、海爾智家均超過40億元。

后期市場波動或加大

基金三季報的披露不僅為投資者揭示了基金市場的規模動態、資產配置和持倉變動等關鍵信息,更引發了對未來市場走勢的廣泛思考。

易方達基金基金經理張坤在三季報中指出,經歷了三年多反向的股價變化后,發現一些消費龍頭的股息率水平已經處于全市場靠前的水平,超過相當數量的紅利指數成分公司。如果綜合考慮股東回報——回購和分紅,目前一些科技龍頭和消費龍頭的股東回報水平,不論絕對還是相對水平都很高。9月底出臺的一系列政策,有望使經濟企穩,并打破市場對經濟的持續悲觀預期,也將打破對企業盈利持續下修的預期。

“從微觀調研反饋來看,三季度的消費、投資的復蘇力度依然很弱,地產持續低迷。經過市場的快速普漲后,整體估值得到一定的修復。前期上漲主要受資金驅動影響,個股之間的基本面差異反映得很不充分。”富國基金基金經理朱少醒在三季報中表示。

朱少醒認為后期市場波動會加大,個股的表現將更體現公司的基本面差異。未來依然會致力于在優質股票里尋找價值。在當前估值下,紅利價值風格依然能找到較好投資機會,質量成長風格同樣具備很多投資機會。

展望2024年第四季度,中歐基金基金經理葛蘭在三季報中指出,仍舊看好創新藥械及其產業鏈。海外方面,美聯儲在2024年9月降息50個基點,標志著美國正式進入降息周期,對于全球投融資以及創新類資產估值水平提升都有著較大的正向意義。國內方面,創新藥國家談判推進上,國家對于真正“高創新性”和“高臨床價值”創新藥仍維持著一貫性支持態度。此外,國內創新產品競爭力持續提升。從全球創新領域探索來看,GLP1等相關靶點的研究仍在持續深入,相關領域市場規模仍未到天花板。